چگونه کد معاملاتی آپشن دریافت کنیم؟

آموزش دریافت کد معاملاتی آپشن یا همان اختیار معامله

پس از آنکه در یادداشتهای قبلی معاملات آپشن یا اختیار معامله به زبان ساده به معرفی و توضیح کامل این بازار و نحوه معاملهگری در آن پرداختیم در این مطلب راههای دریافت کد معاملاتی آپشن را مرحله به مرحله توضیح خواهیم داد.در کارگزاری هوشمند رابین باید بصورت حضور مراجعه کرد.

یک: در مرحله اول برای شروع انجام معاملات آپشن باید ابتدا در سامانه سجام ثبت نام کنید که احتمال خیلی زیاد افرادی که میخواهند در اختیار معامله شرکت کنند قبلا در بورس اوراق بهادار حضور داشتهاند بنابراین ثبت نام در سجام را قبلا انجام دادهاند. در این صورت نیازی به ثبت نام مجدد در این سامانه نیست.

دو: مرحله دوم، درست مثل فعالیت در بورس اوراق بهادار، باید نسبت به احراز هویت سجام خود اقدام کنید. این مرحله با وجود شیوه احراز هویت غیرحضوری سجام راحت است و کافی است در کارگزاری مدنظرتان بعد از ثبت نام، احراز هویتتان را انجام دهید. هم اکنون این ظرفیت به صورت کاملا آنلاین در وبسایت کارگزاری اعتبار تابان فراهم شده است.

مدارک لازم برای احراز هویت و گرفتن کد اختیار معامله:

تصویر اصل شناسنامه (تمام صفحات)

تصویر کارت ملی (پشت و رو)

اطلاعات محل سکونت و محل کار( شامل آدرس، کد پستی، تلفن ثابت و غیره)

اطلاعات حساب بانکی (شماره حساب، شماره شبا و …)

مدارک مورد نیاز صدور کد معاملاتی آپشن:

مدارک مورد نیاز معاملات آپشن شامل تصویر و اصل کارت ملی یا شناسنامه، اصل فرم درخواست کد معاملاتی آپشن با تاییدیه کارگزار و در نهایت تکمیل اقرارنامه و بیانیه ریسک معاملات قراردادهای اختیار معامله است. لازم به ذکر است بغیر از مدارک هویتی، دیگر اوراق مورد اشاره در مراجعه حضوری شما توسط کارگزاری اعتبار تابان تقدیم شما خواهد شد.

کلیه مدارک فوق را باید به کارگزاری که مجوز قراردادهای معاملات آپشن را دارد تحویل دهید تا کارگزاری این مدارک را برای بررسی ارسال کند. معمولا طی 1 روز کاری در صورتی که مدارک نقصی نداشته باشد، کد معاملاتی آپشن صادر میشود و به این ترتیب میتوانید در بازار معاملات آپشن فعالیت خود را شروع کنید.

چگونه با کد معاملاتی آپشن، معامله آپشن انجام بدهیم؟

برای معاملهگری در بازار آپشن میتوان یا به سامانه معاملات آنلاین و برخط کارگزاریها مراجعه کرد یا از طریق مراجعه حضوری سفارش خود را در کارگزاری ثبت کرد.

نحوه اخذ کد اختیار معامله (آپشن) از کارگزاری اعتبار تابان

توجه داشته باشید پس از انجام مراحل زیر باید بصورت حضوری به دفتر کارگزاری مراجعه کرده وقراردادهای مربوط به معامله آتی را امضا کنید.

- ابتدا باید مراحل ثبت نام در کارگزاری را تکمیل نمائید.

1-1: ابتدا بر روی لینک ثبت نام کلیک کنید تا صفحه ثبت نام برای شما باز شود و شماره موبایلی را که با آن در سجام ثبتنام کردهاید را وارد کنید. 1-2: حال برای شما یک کد 5 رقمی از سمت کارگزاری اختیار معامله اعتبار تابان ارسال میگردد. این کد را به همراه شماره ملی در کادرهای زیر وارد کنید:

1-2: حال برای شما یک کد 5 رقمی از سمت کارگزاری اختیار معامله اعتبار تابان ارسال میگردد. این کد را به همراه شماره ملی در کادرهای زیر وارد کنید:

(به خاطر داشته باشید که اگر مراحل سجام شما تکمیل شده باشد، در این مرحله با «وضعیت شما سجامی» مواجه میشوید. اگر با این وضعیت روبهرو نشدید، لازم است به سامانه سجام مراجعه کرده و ثبت نام خود را تکمیل کنید. در این مرحله یک کد 5 رقمی دیگر تحت عنوان «کد تایید دریافت اطلاعات از سامانه سجام» برایتان فرستاده میشود. کد دریافتی را به همراه کد امنیتی وارد کنید و گزینه «ایجاد حساب» را بزنید. بعد از این مرحله، مرحله افتتاح حساب در کارگزاری اعتبار تابان قرار داد

حال لازم است مشخصاتتان را تایید کنید. در این مرحله اطلاعات شخصی شامل کدملی، آدرس محل سکونت و غیره شما نمایش داده میشود. این اطلاعات همان اطلاعاتی است که شما در سامانه سجام وارد کردهاید. اگر این اطلاعات صحیح هستند، گزینه «رفتن به مرحله بعد و تایید قراردادها» را بزنید. حال این پیام را دریافت میکنید: «آیا از تایید اطلاعات اطمینان دارید» با تایید کردن این پیام، به مرحله بعد یعنی صفحه امضای قراردادها میروید:

مرحله چهار دریافت کد اختیار معامله: تایید قراردادها

حال نوبت امضای الکترونیکی قراردادهاست. این قراردادها شامل قرارداد استفاده از خدمات برخط کارگزاری، قرارداد خرید اعتباری و قرارداد جامع مشتری و کارگزار میشود. بعد از امضا و تایید همه اینها، ثبت نام شما تکمیل میشود:

مزیت دریافت کد اختیار معامله در کارگزاری اختیار معامله اعتبار تابان

امکان خرید قراردادهای اختیار معامله (شامل خرید کال آپشن و خرید پوت آپشن): با ارسال درخواست -بدون پیش شرط و بدون امضای قراداد برای فروش فزاینده نیاز به امضای قرارداد

خدمات پیاده سازی استراتژی کاورد کال- آزاد کردن وجه تضمین در ازای توثیق سهام پایه با شرط پرتفوی بالای 350 میلیون (پرتفوی کمتر نیاز به پرداخت چک)

خدمات پیاده سازی استراتژی کال اسپرد صعودی و آزاد کردن وجه تضمین در ازای توثیق(اعمال محدودیت) اختیار خرید پایینتر با شرط پرتفوی بالای 500 میلیون

خالی فروشی در اختیار خرید و خالی فروشی در اختیار فروش با شرط پورتفوی بالای 500 میلیون

فیلم اموزشی

آموزش اختیار معامله قسمت اول: تعریف آپشن اختیار خرید

قسمت دوم: تاریخ سررسید، قیمت اعمال و پریمیوم

قسمت سوم: سود و ضرر قراردادهای آپشن

قسمت چهارم: موقعیت باز، ارزش مفهومی و اهرم

قسمت پنجم: فروش فزاینده و وجه تضمین

قسمت ششم: پوت آپشن

قرارداد اختیار معامله آتی کالا چیست؟

قرارداد اختیار معامله آتی کالا چیست؟

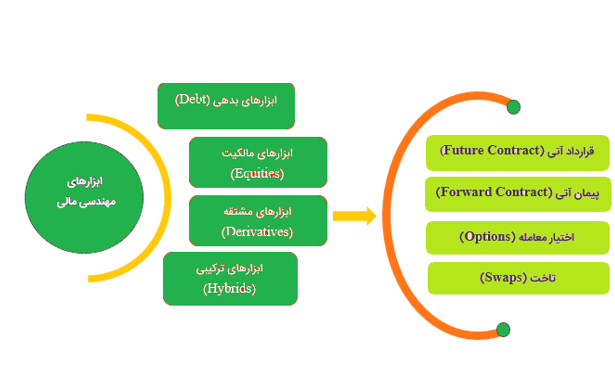

قرارداد اختیار معامله یا آپشن یکی از انواع اوراق مشتقه است که حق (نه الزام) خرید و فروش یک دارایی پایه مانند انواع اوراق بهادار، کالا، املاک و مستغلات و… را در تاریخی مشخص و قیمتی از پیش تعیینشده به خریدار و فروشنده میدهد.

هدف اصلی از خرید و فروش قراردادهای اختیار پوشش ریسک نوسانات قیمتی در دارایی پایه است. اما، با توجه به اینکه ارزش قراردادهای اختیار معامله با تغییرات قیمت در دارایی پایه ارتباط مستقیم داشته و آپشنها دارای اهرم هستند، امکان کسب سود نامحدود و مضاعف را فراهم میکنند. از طرف دیگر، قراردادهای اختیار معامله امکان کسب سود با ریسککم را از طریق استراتژی آربیتراژ نیز میسر میسازند. در ادامه بیشتر با انواع استراتژیهای معاملاتی و اصطلاحات قرارداد اختیار معامله آشنا خواهید شد.

انواع اختیار معامله

قراردادهای اختیار معامله، امکان انجام معاملات دو طرفه را برای سرمایهگذاران و معاملهگران فراهم میکنند که در ادامه با انواع اختیار معامله و تفاوتهای آنها آشنا میشوید:

قرارداد خرید اختیار معامله (Call Option)

قرارداد خرید اختیار معامله یا Call Option به موقعیتی گفته میشود که سرمایهگذار اقدام به خرید اختیار خرید یک قرارداد اختیار معامله میکند. به طور مثال شما میتوانید قرارداد اختیار خرید سکه طلا با تاریخ سررسید ۱۴۰۲/۱۰/۲۴ و قیمت اعمال ۲۷ میلیون تومان را به ارزش ۲/۵ میلیون تومان خریداری کنید. همانطور که گفته شد قرارداد اختیار معامله حق خرید یا فروش یک دارایی را در قیمتی از پیش تعیینشده و تاریخی مشخص در آینده به شما میدهد.

در مثال ذکر شده قیمت دارایی پایه (سکه طلا) در بازار ۲۹ میلیون ۵۰۰ هزار تومان است. اختیار خرید سکه این فرصت را به شما میدهد تا سکه طلا را در تاریخ مشخص (۱۴۰۲/۱۰/۲۴) با قیمت ۲۷ میلیون تومان خریداری کنید. لازم به ذکر است که شما الزامی در خرید سکه طلا ندارید و اجازه دارید قرارداد اختیار خرید خود را بر اساس عرضه و تقاضا در بازار اختیار، به فروش برسانید.

قرارداد فروش اختیار معامله (Put Option)

قرارداد فروش اختیار معامله یا Put Option به وضعیتی گفته میشود که فروشنده دارایی پایه میتواند دارایی خود را با قیمتی از پیش تعیینشده و تاریخی مشخص در آینده به فروش برساند. نکتهای که باید در رابطه با اعمال قرارداد اختیار فروش در نظر گرفت، متعهد شدن فروشنده است. در حقیقت، اگر دارنده Put Option قصد داشته باشد قرارداد خود را اعمال کند موظف است تا دارایی پایه خود را به فروش برساند.

به طور مثال قیمت هر واحد صندوق طلا در حال حاضر ۲۰ هزار تومان است. فروشنده صندوق طلا برای اینکه بتواند دارایی خود را در آینده به قیمت بالاتری به فروش برساند قرارداد فروش اختیار معامله با قیمت اعمال ۲۶ هزار تومان و تاریخ سررسید ۱۴۰۳/۰۳/۲۳ را به ارزش ۳ هزار تومان خریداری میکند. همچنین، برخی از معاملهگران پیشبینی میکنند که قیمت صندوق طلا از ۲۰ هزار تومان تا محدوده ۱۸ هزار تومان افت خواهد کرد، بنابراین برای کسب سود از افت ارزش دارایی پایه، قرارداد اختیار فروش صندوق طلا با قیمت ۱۸ هزار تومان را خریداری میکنند.

انواع ارزش در اختیار معامله

قراردادهای اختیار معامله نیز مانند تمام ابزارهای مالی دارای ارزش خاصی هستند. در حقیقت، یک قرارداد اختیار معامله دارای سه نوع ارزش است:

پرمیوم (ارزش اختیار معامله)

پرمیوم به معنی قیمت یا ارزش هر قرارداد اختیار معامله است. به طور مثال اگر شما قصد داشته باشید قرارداد اختیار خرید صندوق چند کالایی را با قیمت اعمال ۱۷۰۰ تومان خریداری کنید، باید ارزش اختیار خرید آن را پرداخت کنید.

ارزش ذاتی اختیار معامله (Option’s Intrinsic Value)

ارزش ذاتی در اختیار معامله، نشاندهنده میزان ارزندگی یک قرارداد است به نحوی که اگر امروز تاریخ سررسید آن باشد، اعمال قرارداد با توجه به قیمت دارایی پایه به صرفه است یا خیر؟. فرمول محاسبه ارزش ذاتی در قراردادهای اختیار خرید به شرح زیر است:

قیمت اعمال-قیمت دارایی پایه=ارزش ذاتی اختیار خرید

به طور مثال شما قصد دارید قرارداد اختیار خرید (Call Option) سکه طلا را با قیمت اعمال ۲۷ میلیون تومان خریداری کنید. برای اینکه میزان ارزندگی قرارداد را ارزیابی و قرارداد را با قیمتی منصفانه بخرید میتوانید ارزش ذاتی آپشن را محاسبه کنید. فرض کنید قیمت سکه طلا در بازار آزاد یا بورس ۲۹میلیون تومان است:

۲٬۰۰۰٬۰۰۰=۲۹٬۰۰۰٬۰۰۰-۲۷٬۰۰۰٬۰۰۰

همانطور که مشاهده کردید، ارزش ذاتی اختیار خرید سکه ۲ میلیون تومان است. برای اینکه بتوانید در ارزندهترین حالت ممکن قرارداد را خریداری کنید باید ارزش ذاتی و قیمت پرمیوم را مقایسه کنید.

برای تعیین ارزش ذاتی قراردادهای اختیار فروش باید مطابق فرمول زیر عمل کنید:

قیمت دارایی پایه-قیمت اعمال=ارزش ذاتی اختیار فروش

ارزش زمانی اختیار معامله (Option’s Time Value)

با توجه به اینکه قراردادهای اختیار معامله در مدت زمان محدودی معامله میشوند، بنابراین ارزش آنها هر چه به تاریخ سررسید نزدیکتر میشود، بیشتر افت میکنند. ارزش زمانی نشان میدهد که یک قرارداد اختیار معامله تا چه میزان بالاتر یا پایینتر از قیمت واقعی خود معامله میشود. ارزش زمانی از طریق فرمول زیر به دست میآید:

ارزش ذاتی-پرمیوم=ارزش زمانی

به طور مثال شما قصد دارید ارزش زمانی قرارداد اختیار معامله خرید صندوق چند کالایی را محاسبه کنید. فرض کنید در حال حاضر قیمت هر واحد صندوق چند کالایی ۲۳۰۰ تومان است و قیمت اعمال ۱۷۰۰ تومان. قیمت پرمیوم را ۷۰۰ تومان در نظر بگیرید. با توجه به مفروضات ارزش ذاتی قرارداد اختیار خرید صندوق چند کالایی به شرح زیر است:

۱۰۰=۷۰۰-۶۰۰

همانطور که مشاهده میکنید ارزش زمانی قرارداد ۱۰۰ تومان است. هر چه یک قرارداد به تاریخ سررسید و اعمال نزدیکتر شود، ارزش زمانی آن نیز بیشتر افت میکند.

انواع قراردادهای اختیار معامله از نظر وضعیت سود و زیان

قراردادهای اختیار معامله بر اساس اختلاف قیمت دارایی پایه و قیمت اعمال به سه نوع در سود، بیتفاوت و در زیان تقسیم میشوند:

قرارداد در سود (In the money)

در صورتی که قیمت اعمال آپشن، پایینتر از قیمت دارایی پایه باشد، وضعیت قرارداد در سود یا ITM است.

قرارداد بیتفاوت (At the money)

در صورتی که قیمت اعمال آپشن با قیمت دارایی پایه برابر باشد، وضعیت قرارداد بیتفاوت یا ATM است.

قرارداد در زیان (Out of the money)

اگر قیمت اعمال آپشن از قیمت دارایی پایه بالاتر باشد، در این صورت وضعیت قرارداد در زیان یا OTM است.

نکتهای که باید در رابطه با وضعیت قراردادهای اختیار معامله در نظر گرفت، میزان ریسک آنهاست. در حقیقت، قراردادهایی که در وضعیت ITM هستند ریسک کمتری در مقایسه با قرادادهای OTM و ATM دارند. در ادامه در رابطه با موقعیتهایی که میتوانید در قراردادهای اختیار معامله اتخاذ کنید توضیحاتی ارائه خواهد شد.

انواع موقعیتهای خرید و فروش در اختیار معامله

در بازار مشتقه کالا، بر خلاف بازار سهام امکان معاملات دو طرفه وجود دارد. در قراردادهای آتی تنها امکان اخذ موقعیت خرید و موقعیت فروش وجود دارد، در صورتی که در بازار آپشن شما میتوانید چهار موقعیت اخذ کنید. با Call Option و Put Option آشنا شدید. حالا با انواع موقعیتهایی که میتوانید روی کال آپشن و پوت آپشن اخذ کنید بیشتر آشنا خواهید شد:

خرید اختیار خرید (Long Call)

موقعیت اختیار خرید به وضعیتی گفته میشود که خریدار حق خرید دارایی پایه در قیمتی مشخص و تاریخی مشخص در آینده را دارد. لازم به ذکر است خریدار اختیار خرید تعهدی در خرید دارایی پایه نداشته و میتواند اختیار خرید خود را پیش از موعد سررسید به فروش برساند.

فروش اختیار خرید (Short Call)

فروش اختیار خرید به وضعیتی گفته میشود که فروشنده متعهد میشود دارایی پایه را در قیمت معینی در آینده به فروش برساند. در حقیقت، دارنده این نوع اختیار، از کاهش قیمت دارایی پایه کسب سود میکند. سرمایهگذاران از این موقعیت برای اجرای استراتژی کاورد کال (Covered Call) استفاده میکنند.

خرید اختیار فروش (Long Put)

خرید اختیار فروش به خریدار حق فروش دارایی پایه در یک قیمت مشخص و از پیش تعیینشده را میدهد. در حقیقت، سرمایهگذاران زمانی از Long Put استفاده میکنند که انتظار دارند قیمت دارایی پایه افت کند.

فروش اختیار فروش (Short Put)

فروش اختیار فروش با نامهای Naked Put و Uncovered Put نیز شناخته شده و فروشنده اختیار فروش از افزایش قیمت دارایی پایه سود میکند. در حقیقت، این موقعیت در اختیار معامله را میتوان پرریسکترین موقعیت در نظر گرفت.

اصطلاحات کاربردی در درک قرارداد اختیار آتی

دارایی پایه

منظور از دارایی پایه، دارایی است که قرارداد اختیار معامله بر پایه آن منعقد میشود. همانطور که پیشتر نیز اشاره کردیم، دارایی پایه در قرارداد اختیار آتی، یک قرارداد آتی است.

تاریخ سررسید

در قراردادهای اختیار آتی تاریخ سررسید قرارداد اختیار و قرارداد آتی، هر دو مدنظر قرار دارند. بهعنوان مثال ممکن است در یک قرارداد اختیار آتی سررسید اختیار معامله تاریخ 20 دیماه و سررسید قرارداد آتی 27 دی باشد. در چنین شرایطی خریدار اختیار باید در تاریخ 20 دیماه (تاریخ سررسید قرارداد اختیار)، نسبت به اعمال یا عدم اعمال حق خود تصمیمگیری کند. لازم به ذکر است درخواست اعمال اختیار تنها برای اختیار در سود (ITM) پذیرفته خواهد شد و در صورتی که قرارداد شما در ضرر باشد، امکان اعمال حق خود را نخواهید داشت.

مهلت ارائه گواهی آمادگی تحویل

منظور از این مورد، دوره زمانی مشخصی در سررسید قرارداد آتی است که توسط بورس تعیین و اعلام میشود و تمامی افراد متعهد در سررسید قرارداد آتی (یعنی کسانی که دارای موقعیت تعهدی باز هستند)، به منظور شرکت در فرآیند تحویل باید طی این مهلت، فرم مربوطه را تکمیل و از طریق کارگزار به اتاق پایاپای ارائه کنند.

وجه تضمین

بهطور کلی، دریافت وجه تضمین در بازار مشتقه با هدف کاهش ریسک اعتباری انجام میشود؛ در واقع اگر در این دست قراردادها طرف متعهد نخواهد یا به هر علتی نتواند به تعهد خود عمل کند، نهاد سومی که بین طرفین قرار گرفته است (اتاق پایاپای)، جلوی این اقدام را میگیرد.

هنگام ورود به قرارداد اختیار آتی، خریدار باید به اندازه قیمت اختیار، پول در حساب خود داشته باشد. این مبلغ پس از کسر از حساب خریدار به حساب فروشنده واریز میشود. در مقابل، فروشنده نیز باید بهاندازه وجه تضمین اولیه در حساب خود پول داشته باشد. لازم به ذکر است مبلغ وجه تضمین اولیه توسط بورس تعیین میشود. نکته دیگری که باید در نظر داشته باشید این است که لازم است طرفین علاوه بر مبالغی که به آنها اشاره کردیم، مبلغ کارمزد معاملات را نیز در حسابشان داشته باشند. کارمزد معاملات مربوط به هر قرارداد را میتوان از طریق سایت بورس کالا در قسمت جزئیات قرارداد مشاهده کرد. همچنین جزئیات مربوط به محاسبه وجه تضمین نیز از همین طریق در دسترس قرار دارد.

سامانه صحرا

معرفی سامانه آنالین معامالت سهام اختصاصی

نسل سوم پلتفرم معامالت آنالین سهام با بهره گیری از تکنولوژی های روز دنیا

و معماری میکرو سرویس ها تولید شده است.

سرعت، پایداری و دسترسی آسان از ویژگی های اساسی آن است و طراحی ماژوالر آن

پاسخگوی تمام نیازهای کارگزاری ها و مشتریان آن ها می باشد.

ورود به سامانه معامالت برخط “صحرا”

برای ورود به نسخه آنالین، ابتدا باید در یکی از کارگزاری های طرف قرارداد با سامانه

معامالت “صحرا” ثبت نام کنید.

لیست کارگزاری های شرکت صحرا :

www.esahra.ir

پس از ثبت نام در کارگزاری انتخابی شما، لینک ورود به پنل آنالین معامالت برخط

صحرا با پسوند )ephoenix )برای شما ارسال خواهد شد.

نکته: آدرس مذکور را از کارگزاری دریافت نمایید.

راهنمای )ورود به سامانه( :

ورود به سامانه از روش 2 رمز امکان پذیر است. )رمز ایستا و رمز یکبارمصرف(

نکته: رمز یکبار مصرف بصورت پیش فرض فعال نمیباشد.

فعال سازی رمز یکبار مصرف با هماهنگی کارگزاری امکان پذیر است.

تایید تعهدنامه ها

پس از اولین ورود به سامانه، فرم های تعهدات )توافق نامه ها( جهت امضاء و تایید

کاربر نمایش داده می شود. با تایید فرم ها پنل برای انجام انواع معامالت بر ای کاربر

فعال خواهد شد.

نکته: درصورت عدم تایید تعهدنامه ها می توانید به آدرس زیر مراجعه کنید.

داشبورد سامانه معمالتی شامل بخش های زیر می باشد :

❑صندوق پیام / ساعت بازار

❑ شاخص کل بازار

❑ دیده بان – جستجوی نماد

❑ نوار سر ستون دیده بان

❑ نمای بازار – لیست

❑ قدرت خرید

❑ نوار ابزار اصلی نرم افزار

(نوار آبی رنگ)

نمای بازار

داشبرد اصلی کاربران اپلیکیشن در (نوار آبی رنگ) پایین صفحه می باشد :

![]()

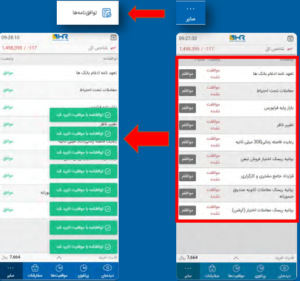

در بخش “دیده بان” اطلاعات نماد برای خرید و فروش وجود دارد.

مشاهده کامل اطلاعات نمادهای خریداری شده کاربر

نمایش موقعیت های “اختیار معامله” برای کاربر

نمایش سفارشات “ثبت شده در هسته معامالت” برای کاربر

دیده بان

داشبرد اصلی کاربران اپلیکیشن در (نوار آبی رنگ) پایین صفحه می باشد :

“دیده بان” را میتوان نسخه چکیده ای از

نمادهای انتخابی شما دانست.

کاربر میتواند باتوجه به نیاز خود ، با ساختن و

ایجاد “گروه” و افزودن “نماد” )اختیار معامله ، اوراق

بهادار( به هر گروه نمایی ، بازار را رصد کند.

نکته: با انتخاب هر نماد امکان مشاهده

قراردادهای اختیار معامله آن گروه نماد و بلعکس

میسر می باشد.

قدرت خرید

“قدرت خرید” در واقع نشان دهنده میزان مبلغی

است که شما می توانید از آن برای سفارش گذاری

“اوراق بهادار و اختیار معامله ” استفاده کنید

و همچنین به منظور اعمال فرآیند تسویه اختیار

معامله بکار گرفته می شود.

(اعتبار هم شامل قدرت خرید می باشد)

حسابداری

وضعیت حساب مشتری در قراردادهای معامله به شرح زیر است :

عادی: در این حالت مانده حسابداری مشتری از وجوه تضمین الزم بیشتر

یا مساوی آن است.

درخطر: در این حالت مانده حسابداری مشتری از وجوه تضمین الزم کمتر

و از حداقل وجه تضمین بیشتر است.

اخطاریه افزایش وجه تضمین: در این حالت مانده حسابداری مشتری از وجه

تضمین کمتر است. درصورتی که وضعیت حساب مشتری در خطر یا اخطاریه

افزایش وجه تضمین باشد نمیتواند موقعیت فزاینده بگیرد و قبل از آن باید حساب

خود را شارژ نموده یا موقعیت های خود را ببندد.

پیام

در این بخش می توانید پیغام های “ناظر بازار” ، “پیام های (سهام من)

و “مدیر سیستم” را مشاهده نمایید.

پیام های خوانده شده با زمینه متفاوت نمایش داده می شوند.

همچنین می توانید با کلیک روی هر پیغام ، متن کامل آن را مالحظه نمائید.

نکته: پیامهای (سهم من) مرتبط با “پرتفوی کاربر” می باشد.

دیده بان ، جستجوی نماد

“دیده بان” با توجه به سلیقه کاربر امکان

گروه بندی و انتخاب نماد را میسر می سازد.

کاربر میتواند باتوجه به نیاز خود ، با ایجاد

“گروه” و افزودن “نماد” به هر گروه نمادی ، بازار

را بصورت “نمایش لیستی” مشاهده نمود.

اطلاعات نماد اوراق

![]() نام “نماد” و نام بازار آن نماد

نام “نماد” و نام بازار آن نماد

![]() وضعیت نماد (مجاز، مجاز محفوظ، مجاز متوقف

وضعیت نماد (مجاز، مجاز محفوظ، مجاز متوقف

ممنوع، ممنوع متوقف)

![]() “قیمت معامله” نماد

“قیمت معامله” نماد

![]() تفاوت قیمت معامله با “قیمت پایانی”دیروز نماد به همراه “درصد تغییر”

تفاوت قیمت معامله با “قیمت پایانی”دیروز نماد به همراه “درصد تغییر”

![]() نمایش”قیمت پایانی” نماد به همراه “درصد تغییر

نمایش”قیمت پایانی” نماد به همراه “درصد تغییر

![]() نمایش”حجم معاملات نماد”

نمایش”حجم معاملات نماد”

اطلاعات نماد اوراق

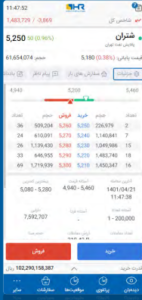

1-جزئیات “قیمت” ، “ارزش معامالت” ،

“دارایی” ، “حجم مبنا” و … نماد نمایش

داده می شود.

2-نسبت ”حقیقی به حقوقی“ هر نماد

اطالعات کامل “خرید” و “فروش”

آن نماد نمایش داده می شود.

3-ورود به صفحه “خرید” و “فروش” نماد

اطلاعات نماد اختیار معامله

![]() تاریخ و زمان آخرین “خرید” و “فروش”قرارداد اختیار معامله

تاریخ و زمان آخرین “خرید” و “فروش”قرارداد اختیار معامله

![]() میزان بیشترین و کمترین قیمت قرارداددر طول یک روزمعاملاتی

میزان بیشترین و کمترین قیمت قرارداددر طول یک روزمعاملاتی

![]() براســاس ساختار بازار، باید مقدار وجوه

براســاس ساختار بازار، باید مقدار وجوه

تضمین برای جلوگیــری از وقوع نکول قرارداد

اطلاعات نماد اختیار معامله

تعیین شــود. در ایــن قراردادها چون

فروشــنده اختیار معامله تعهد دارد، وجه

تضمین الزم از فروشنده دریافت میشود.

اطلاعات نماد اختیار معامله

![]() قیمت دارایی پایه نماد اختیار معامله دراین بخش نمایش داده می شود

قیمت دارایی پایه نماد اختیار معامله دراین بخش نمایش داده می شود

![]() اندازه هر قرارداد “اختیار معامله” در این بخش نمایش داده می شود.

اندازه هر قرارداد “اختیار معامله” در این بخش نمایش داده می شود.

![]() قیمتی که نماد اختیار معامله در روز

قیمتی که نماد اختیار معامله در روز

“تسویه فیزیکی” اعمال می شود در این بخش نمایش داده می شود.

سفارش خرید / سفارش فروش

عتبار سفارش :

کاربر تعیین میکند که سفارش “ثبت شده”

در “هسته معامالت” براساس زمان ، قیمت

فعال باشد.

جهت اخذ موقعیت های فروش در اختیار

معامله، غیر از اعتبار روز ، امکان انتخاب

اعتبار سفارش به روش های دیگر امکان پذیر

نمی باشد.

کیبورد معامالت:

با کلیک بر روی “تعداد” و “قیمت” صفحه کلید “کیبورد “

نمایش داده می شود.

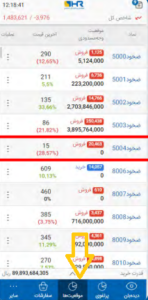

پرتفوی

در این بخش نمای کاملی از سهام موجود

در لیست “پرتفوی” کاربر را نمایش می دهد.

با انتخاب هر یک از نمادها، آن نماد در بخش

“دیده بان” باز خواهد شد.

موقعیت ها

در این بخش نمای کاملی از موقعیت های

باز قرارداد “اختیار معامله” کاربر نمایش

داده همیشود.

نمادهای “موقعیت خرید” با رنگ (آبی)

و “موقعیت فروش” با رنگ (قرمز)

نمایش داده میشوند.

سفارشات

در این بخش سفارشات ثبت شده از سوی

کاربر در اختیار معامله و اوراق بهادار نمایان

می شود.

گزارش سفارشات

این بخش نشان دهنده سفارشات ثبت

شده از سوی کاربر نمایان می شود.

( اختیار معامله و اوراق بهادار)

وضعیت تمامی سفارشات نمایش داده

شده شامل:

“فعال” ، “کامال انجام شده” ، “ویرایش

شده” ، “خطا در ویرایش سفارش”

“خطا در حذف سفارش” ، “لغو شده”،

“کنسل شده”

“قسمتی از سفارش انجام شده”

معاملات

بعد از اجرا شدن هر سفارش اطالعات

سفارش مذکور در این بخش نمایان

میشود. که شامل:

تعداد سهم نماد، قیمت ها )با کارمزد و

بدون کارمزد( مالیات، نوع اوراق در این

سر برگ نمایش داده می شود.

پیش نویس ها

31

از قابلیت های جدید نرم افزار صحرا برای ثبت معامالت، ذخیره پیشنویس

سفارشات است. بدین منظور کاربر می تواند سفارشات خود را بصورت پیش نویس

(خرید یا فروش) در زمان و خارج از زمان معامالتی ذخیره کرده یا ویرایش کند و در زمان

دلخواه با استفاده از دکمه ارسال سفارش خود را ثبت نماید.

ارسال پیش نویس:

کاربر در “زمان بازار” پیش نویس سفارش مورد نظر

خود را با استفاده از “آیکن ارسال” اقدام به ثبت

سفارش نماید.

گزارش تسویه ها / فیلتر گزارش ها

گزارش تسویه ها از تمامی درخواست های “تسویه اختیار معامله” همراه با تمامی

جزئیات می توان در این بخش مشاهده کرد.

در بخش جستجوی پیشرفته با درج تاریخ و سایر گزینه ها به اطلاعات مورد نظرخود دست می یابید.

تسویه نقدی

در روز ”تسویه نقدی“ با مراجعه به این بخش

میتوان درخواست تسویه نقدی را برای قرارداد

هایی که در سود هستند ثبت کرد. برای اینکار

الزم است برروی گزینه ثبت درخواست کلیک

کرده و در مودال باز شده، تعداد قراردادهایی که

قصد تسویه آن را به صورت نقدی داریم وارد

کنیم و سپس برروی گزینه ثبت درخواست

کلیک کنیم.

پس از کلیک برروی گزینه ثبت درخواست

وضعیت درخواست عوض می شود که امکان

حذف و ویرایش درخواست در این مرحله تا

ساعت 15:00:00 امکانپذیر است

تسویه فیزیکی

در روز “تسویه فیزیکی” با مراجعه به این بخش

می توان درخواست تسویه فیزیکی را برای قر ارداد

ها ثبت کرد. برای اینکار الزم است بر روی گز ینه

ثبت درخواست کلیک کرده و در مودال باز شده،

تعداد قراردادهایی که قصد تسویه آن را به صورت

فیزیکی داریم وارد کنیم و اگر قرارداد در حالت

زیان باشد و قصد تسویه قرارداد را داریم باید

تیک “موافقت با تسویه فیزیکی در حالت زیان” را

بزنیم و سپس برروی گزینه ثبت درخواست

کلیک کنیم. پس از کلیک برروی گزینه ثبت

درخواست وضعیت درخواست عوض می شود که

امکان حذف و ویرایش درخواست در این مرحله تا

ساعت 15:00:00 امکانپذیر است

واریز وجه

انتقال وجه به دو صورت اینترنتی “واریز آنی وجه” و “ثبت فیش” از این بخش

امکان پذیر است.

به صورتی که برای واریز آنی وجه مبلغ مدنظر در فیلد مبلغ تایپ شده و با کلیک

روی آیکن “بانک سامان” و تایید به درگاه بانک سامان متصل خواهید شد.

برداشت وجه

برداشت وجه یکی از فرآیندهای مالی متداول در سامانه های معامالتی است.

طبق رویه تسویه وجوه، تسویه معامالت سهام حداکثر »2« روز کاری زمان

می برد.

بنابراین اگر سهامی را امروز فروخته اید و قصد برداشت وجه حاصل از آن را دارید

می توانید تقاضای وجه خود را برای ۲ روز کاری بعد ثبت نمایید.

گردش حساب

در بخش “گردش حساب” :

تمامی خرید و فروش ها، واریزها و برداشتها

ثبت شده است.

امکان “فیلتر” براساس فیلدهای، “تاریخ”، “نماد”

و “نوع تراکنش” وجود دارد.

تغییر کارگزار ناظر

از این بخش برای انجام موارد زیر استفاده می شود:

سپس گزینه تغییر کارگزار ناظر را انتخاب کنید.

پس از آن، صفحه ای باز می شود که در آن تصویر

برگ سهم را آپلود کرده و با درج و ذخیره نام نماد،

این مرحله به پایان می رسد.

آموزش سامانه صحرا - سامانه خرید و فروش اختیار معامله - قسمت اول

آموزش سامانه صحرا - سامانه خرید و فروش اختیار معامله - قسمت دوم

آموزش سامانه صحرا - سامانه خرید و فروش اختیار معامله - قسمت سوم

سخن آخر

قراردادهای اختیار معامله از جمله مهمترین ابزار های مشتقه در بازار بورس کالا و اوراق بهادار به شمار می روند و طیف جدیدی از معاملات در بازار بورس این روزها را شامل می شوند.

بهترین زمانی که شما می توانید از قراردادهای اختیار معامله استفاده کنید، زمانی است که شما به درک درستی از بازار بورس رسیده باشید. همینطور، روش های انواع تحلیل را فراگرفته باشید و بدون هیچ ترسی معاملات خود را انجام دهید.